Navegar por el mundo de los impuestos sobre las ventas puede resultar confuso, especialmente cuando se trata de diferentes tasas y regulaciones en varios estados del país. Si es propietario de un negocio, minorista o consumidor en Florida, comprender cómo calcular el impuesto sobre las ventas es fundamental para garantizar que sus transacciones sean fluidas y cumplan con las normas. En este artículo, cubriremos los pasos sobre cómo calcular el impuesto sobre las ventas en Florida.

1. Determinar si el artículo está sujeto a impuestos:

No todos los artículos están sujetos al impuesto sobre las ventas en Florida. Artículos como comestibles, medicamentos recetados y servicios médicos suelen estar exentos del impuesto sobre las ventas. Además, ciertas empresas pueden estar exentas de cobrar impuestos sobre las ventas según su industria o ubicación dentro del estado. Es fundamental determinar si el artículo o servicio que vende se incluye en la categoría imponible de Florida.

2. Identifique la tasa del impuesto sobre las ventas aplicable:

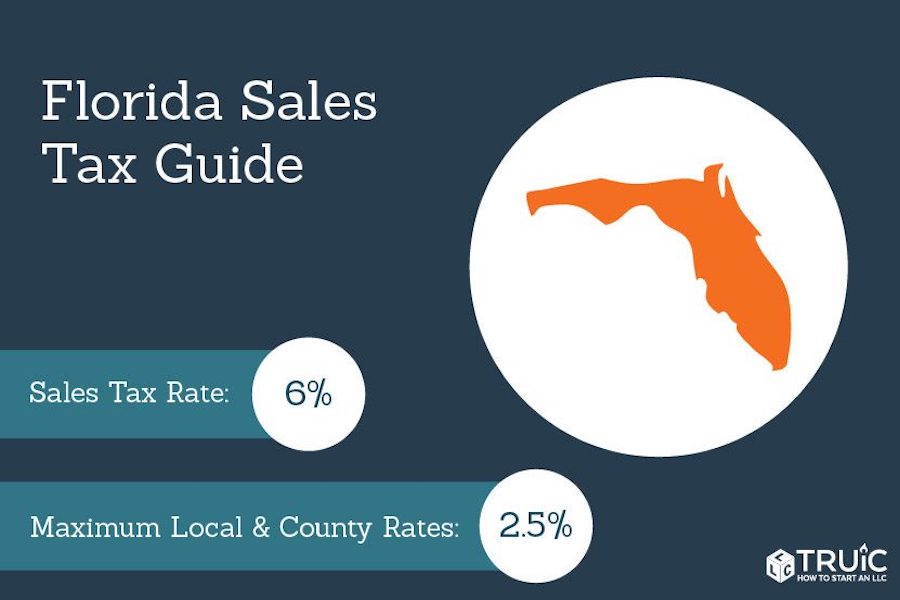

Florida tiene una tasa de impuesto sobre las ventas a nivel estatal del 6%, pero los municipios y condados locales pueden imponer tasas de impuestos sobre las ventas adicionales que pueden variar según la ubicación. Por ejemplo, el condado de Miami-Dade tiene un recargo adicional del 1%, lo que eleva la tasa total del impuesto sobre las ventas al 7%. Para calcular con precisión el impuesto sobre las ventas de su transacción, debe conocer las tasas estatales y locales aplicables a su área específica.

3. Multiplique el costo por la tasa de impuesto sobre las ventas combinada:

Para calcular el monto del impuesto sobre las ventas adeudado por un artículo o servicio sujeto a impuestos en Florida, multiplique el costo total por la tasa combinada del impuesto sobre las ventas estatal y local.

Ejemplo:

Suponga que está vendiendo un artículo de $1000 en el condado de Miami-Dade. La tasa combinada del impuesto sobre las ventas es del 7 % (tasa estatal del 6 % + impuesto adicional local del 1 %). Para encontrar el monto del impuesto sobre las ventas adeudado por esta transacción:

$1000 x 0,07 = $70

Por lo tanto, se deben $70 en impuestos sobre las ventas por esta transacción en particular.

4. Documentar y remitir los impuestos sobre las ventas recaudados:

Las empresas que recaudan impuestos sobre las ventas en Florida deben mantener registros precisos de todas las transacciones sujetas a impuestos. Estos registros se utilizarán para preparar y presentar sus declaraciones de impuestos sobre las ventas mensuales o trimestrales ante el Departamento de Ingresos de Florida. Es fundamental remitir los impuestos sobre las ventas recaudados dentro de las fechas de vencimiento especificadas para evitar sanciones y multas.

5. Manténgase informado sobre los cambios en las tasas del impuesto sobre las ventas:

Las tasas del impuesto sobre las ventas pueden cambiar con el tiempo debido a nuevas leyes o cambios en las leyes fiscales locales. Manténgase informado sobre cualquier ajuste en las tasas del impuesto sobre las ventas de su área consultando periódicamente el sitio web del Departamento de Ingresos de Florida o suscribiéndose a un servicio que proporciona actualizaciones sobre los cambios en las tasas impositivas.

Calcular el impuesto sobre las ventas en Florida puede parecer una tarea desalentadora, pero no tiene por qué serlo. Al comprender qué artículos están sujetos a impuestos, identificar las tasas estatales y locales aplicables y mantenerse informado sobre cualquier cambio en las tasas, podrá navegar con confianza por el panorama de impuestos sobre las ventas de Florida y garantizar el cumplimiento de las regulaciones estatales.

Fuente: https://www.thetechedvocate.org/how-to-calculate-sales-tax-in-florida/